本文

国民健康保険税

国民健康保険税

1 国民健康保険税を納める人

国民健康保険税の納税義務者は世帯主です。

そのため、自身が国民健康保険の被保険者である世帯主だけでなく、他の健康保険に加入していている世帯主であっても、世帯内に国民健康保険の被保険者がいれば、世帯主に納税義務が生じます。

2 令和7年度の税率

世帯ごとに「均等割額」「平等割額」「所得割額」の3区分で算定し合計した額が、令和7年度(令和7年4月~令和8年3月)の国民健康保険税額となります。

|

医療保険分 (被保険者全員) |

後期高齢者支援金分 (被保険者全員) |

介護保険分 (被保険者のうち40歳以上65歳未満の被保険者) |

|

|---|---|---|---|

|

被保険者均等割額 (被保険者1人につき) |

35,888円 | 12,045円 | 11,774円 |

|

世帯別平等割額 (1世帯につき) |

24,069円 | 7,735円 | 5,706円 |

|

所得割額 (被保険者の所得割額算定基準額×税率) |

8.4% |

2.85% | 2.3% |

|

賦課限度額 (1世帯あたり) |

66万円 | 26万円 | 17万円 |

3 国民健康保険税の計算方法

- 所得割額算出方法

| 計算方法 | |

|---|---|

| 【1】医療保険分 | 基準額×8.4% |

| 【2】後期高齢者医療保険分 | 基準額×2.85% |

| 【3】介護保険分(40歳以上65歳未満) | 基準額×2.3% |

| 【4】合計 | 【1】+【2】+【3】 |

- 均等割額算出方法

| 計算方法 | |

|---|---|

| 【5】医療保険分 | 被保険者数×35,888円 |

| 【6】後期高齢者医療保険分 | 被保険者数×12,045円 |

| 【7】介護保険分(40歳以上65歳未満) | 40歳以上65歳未満の被保険者数×11,774円 |

| 【8】合計 | 【5】+【6】+【7】 |

- 平等割額算出方法

| 1世帯あたりの金額 | |

|---|---|

| 【9】医療保険分 | 24,069円 |

| 【10】後期高齢者医療保険分 | 7,735円 |

| 【11】介護保険分(40歳以上65歳未満) | 5,706円 |

| 【12】合計 | 【9】+【10】+【11】 |

※被保険者に40歳以上65歳未満の方がいなければ、介護保険分の【3】・【7】・【11】は加算されません。

(1) 基礎控除額

- 基礎控除額は、前年の合計所得金額によって変わります。

令和7年度基礎控除額 前年の合計所得金額 基礎控除額 2,400万円以下 43万円 2,400万円超 2,450万円以下 29万円 2,450万円超 2,500万円以下 15万円 2,500万円超 0円 - 国民健康保険税は月割課税のため、被保険者となった月から月割りで計算します。資格喪失した場合は喪失した月の前月分までが課税対象となります。そのため、年度の途中で被保険者数などに変更があった場合は、随時、税額更正します。

- 医療保険分と後期高齢者支援金分に関して、年度の途中で75歳になる人がいる世帯は、75歳になる月の前月分までをあらかじめ月割りして算定します。

- 介護保険分に関して、年度の途中で65歳になる人がいる世帯は、65歳になる月の前月分までをあらかじめ月割りして算定します。

- 介護保険分に関して、年度の途中で40歳になる人がいる世帯は、40歳になった月から月割りして算定するため、年度の途中で税額を増額更正します。

(2) 所得の申告

低所得世帯は、次の項目のとおり軽減制度がありますが、市民税が未申告の場合は、国民健康保険税額の軽減などが適用されません。国民健康保険の被保険者は、収入が無くても軽減適用のために申告が必要です。

まだ申告をしていない人は、速やかに課税課まで所得申告をしてください。

なお、被扶養者は未申告者ではありません。

4 国民健康保険税の軽減

(1) 低所得世帯に対する軽減

次に該当する世帯は、国民健康保険税のうち被保険者均等割額と世帯別平等割額が軽減されます。

軽減判定基準日は、賦課期日である4月1日(年度の途中で加入した場合は加入日)です。

軽減判定は自動で行いますので、申請は必要ありません。

軽減判定の対象額は、世帯主と被保険者と後期高齢者医療制度に移行した旧国保加入者の前年中の総所得の合計額です。

| 軽減区分 | 軽減判定の対象額 |

|---|---|

| 7割軽減 | 43万円+10万円×(給与所得者などの人数-1)以下 |

| 5割軽減 | 43万円+30万5千円×(被保険者数+後期高齢者医療制度に移行した旧被保険者の数)+10万円×(給与所得者などの人数-1)以下 |

| 2割軽減 |

43万円+56万円×(被保険者数と後期高齢者医療制度に移行した旧被保険者の数)+10万円×(給与所得者などの人数-1)以下 |

65歳以上で公的年金などの所得がある人は、公的年金などの所得から15万円を差し引いた額で軽減を判定します。

給与所得者などの人数とは、次のいずれかに該当する人をいいます。

- 給与収入額が55万円超の人

- 65歳未満で年金収入額が60万円超の人

- 65歳以上で年金収入額が125万円超の人

(2) 未就学児に対する軽減

子育て世帯の負担軽減を図るため、国民健康保険に加入している未就学児(小学校入学前の子ども)にかかる均等割額の2分の1を減額します。

7・5・2割の軽減が適用されている世帯は、軽減後の均等割額の2分の1を減額します。

軽減期間は、6歳に達する日以後の最初の3月分までです。

申請は不要です。

(3) 非自発的失業者に対する軽減

倒産や解雇など非自発的な理由で失業した人は、申請することで国民健康保険税が軽減されます。

軽減期間は離職した日の翌日からその翌年度末までの間で、前年の給与所得を100分の30とみなして計算します。

対象者

- 離職時点で、65歳未満である人

- 雇用保険受給資格者証の離職理由コードが「11、12、21、22、23、31、32、33、34」のいずれかであること

申請に必要なもの

- 国民健康保険税特例対象被保険者など(非自発的失業者)に係る申告書

- 雇用保険受給資格者証

※公共職業安定所(ハローワーク)で発行されます。

※郵送の場合は、離職コードが確認できる面をコピーして送付してください。 - 納税義務者と離職者のマイナンバーが確認できる書類

(4) 産前産後の被保険者に対する免除

出産する方の所得割額と均等割額が届出により免除されます。

出産予定日の6か月前から届出ができます。出産後の届出も可能です。

対象者

- 令和5年11月1日以降に出産予定(出産した)国民健康保険被保険者の方

- 妊娠85日(4か月)以上の出産が対象です。(死産、流産、早産および人工中絶の場合も含みます)

国民健康保険税の免除方法

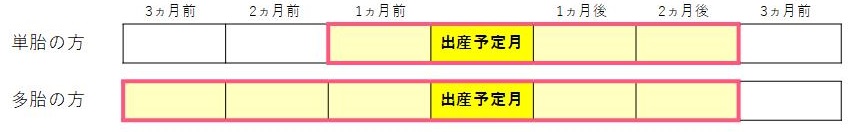

- その年度に納める国民健康保険税の所得割額と均等割額から、出産予定月(または出産月)の前月から出産予定月(または出産月)の翌々月(以下「産前産後期間」といいます。)までの4か月相当額が減額されます。

※産前産後期間相当分の所得割額と均等割額が年額から減額されます。産前産後期間の保険税額が0になるとは限りません。

※多胎妊娠の場合は出産予定月(または出産月)の3か月前から6か月相当分が減額されます。

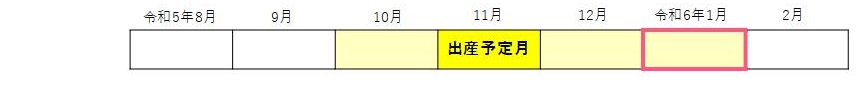

- 令和5年度においては、産前産後期間のうち令和6年1月以降の期間分だけ、国民健康保険税が減額されます。

※令和5年11月に出産された場合、令和6年1月相当分の保険税が減額されます。令和6年1月より前の期間については減額の対象とはなりません。

- 保険税が減額された場合、払いすぎになった保険税は還付されます。

申請に必要なもの

- 産前産後期間に係る保険税減額届出書 [PDFファイル/84KB]

- 親子(母子)健康手帳など

※出産後に届出を行う場合、親子関係を明らかにする書類が必要です。

(5) 後期高齢者医療制度創設に伴う軽減・減免

後期高齢者医療制度に移行する人が移行前に加入していた保険の種類により、軽減・減免内容が異なります。

移行前の保険が国民健康保険

世帯内の被保険者が1人になった場合は、医療分と後期高齢者支援金分の世帯別平等割額を軽減します。

最初の5年間は2分の1減額し、その後の3年間は4分の1減額します。

申請は不要です。

移行前の保険が被用者保険(勤務先の健康保険など)

被扶養者であった65歳以上の人が国民健康保険に加入した場合は、均等割額・平等割額・所得割額を減免します。

均等割額と平等割額は資格を取得した月から2年を経過するまでの間、所得割額は当分の間減免します。

初年度のみ申請が必要です。

5 国民健康保険税の納付方法

特別徴収と普通徴収の2つの方法があります。

(1) 特別徴収

年金天引きによる納付です。

対象

被保険者全員が65歳から74歳である世帯

ただし、次のいずれかに該当する場合は、特別徴収できません。

- 世帯主が国民健康保険に加入していないとき

- 世帯主の年金収入が年額18万円未満とき

- 介護保険料と国民健康保険税を合わせた額が、特別徴収する年金額の2分の1を超えるとき

- 世帯主が後期高齢者医療制度に移行する年度であるとき

納期

偶数月(年6回)

(2) 普通徴収

納付書払いまたは口座振替による納付です。

対象

特別徴収以外の世帯

【普通徴収する事例】

- 65歳未満の被保険者がいるとき

- 後期高齢者医療制度に加入している世帯主と75歳未満の国民健康保険被保険者がいるとき

納期

7月~2月(年8回)

| 期別 | 納期限 |

|---|---|

| 第1期分 | 令和7年7月31日 |

| 第2期分 | 令和7年9月1日 |

| 第3期分 | 令和7年9月30日 |

| 第4期分 | 令和7年10月31日 |

| 第5期分 | 令和7年12月1日 |

| 第6期分 | 令和7年12月25日 |

| 第7期分 | 令和8年2月2日 |

| 第8期分 | 令和8年3月2日 |

※普通徴収の納期限は、原則、各月の月末日(ただし、12月は25日)です。

※納期限日が土・日・祝・休日の場合は、その翌営業日となります。

※特別徴収の世帯で、被保険者の増加や所得の更正などで税額が年度の途中で増額となった場合は、特別徴収に加えて増額分を普通徴収で納付することとなります。減額となった場合は、特別徴収が中止となり、普通徴収に切り替わります。

※4月から翌年3月までの1年間加入されている場合、1年間の保険税を8分割しているため1回あたりのお支払額は1か月あたりの保険税よりも高くなります。

(3) 特別徴収を口座振替に変更

申請することで、特別徴収(年金天引き)を普通徴収(口座振替に限る)に変更することができます。

次の2つの書類を提出してください。

各書類は市役所課税課にあります。郵送を希望する場合は連絡してください。

提出するもの

- 納付方法変更申請書

- 口座振替依頼書(未登録の場合のみ)

6 国民健康保険税の減免

次に該当する場合は、国民健康保険税の減免を受けられることがあります。

対象

- 災害などにより、生活が著しく困難となった者またはこれに準ずると認められる者

- 貧困により生活のため公私の扶助を受けている者

- 国民健康保険法第59条に該当する者

- そのほか、特別の理由がある者

減免を受けようとするとき

納付期限の前日から起算して7日前までに申請してください。

7 国民健康保険税の滞納

災害その他特別の事情がないにもかかわらず、国民健康保険税を滞納している場合は、次のような処分を行います。

(1) 督促状の送付

納付期限を過ぎても納付が確認できない場合は、督促状を送付します。

また、延滞金が課されることがありますので、期限内の納付をお願いします。

(2) 資格証明書(特別療養)の交付

納付期限から1年を過ぎても滞納が続く場合は、資格確認書の代わりに資格確認書(特別療養)を交付します。

ただし、以下に該当する人は、資格確認書(特別療養)の交付対象から除きます。

- 原子爆弾被爆者援護法による医療の給付を受けている人

- 障害者自立支援法の自立支援医療など、精神保健および精神障害者福祉に関する法律による通院医療など、厚生労働省令で定める公費負担医療の給付を受けている人

- 高校生世代以下の子ども

保険医療機関で資格確認書(特別療養)を提示して受診した場合、窓口では医療費の10割をお支払いいただきます。

後日、10割の領収書を添付のうえ、特別療養費の申請をいただきますと、年齢区分に応じて、医療費の7割~8割を払い戻します。

ただし、そのうちの全部または一部を、滞納している国民健康保険税に充当させていただきます。

資格確認書(特別療養)が交付された場合でも、納付誓約が守られている場合や、滞納額が著しく減少したときなどは、資格確認書を交付しますので相談してください。

※マイナ保険証を登録済の場合、資格確認書(特別療養)は交付されませんが、医療機関側で10割負担対象者とわかるようになっています。

問い合わせ先

- 廿日市市役所 保険課 国保係(資格・給付) 電話:0829-30-9159 ファクス:0829-30-9131

- 廿日市市役所 課税課 保険税係(税額) 電話:0829-30-9114 ファクス:0829-31-0133

- 廿日市市役所 税制収納課 徴収係(納税) 電話:0829-30-9111 ファクス:0829-32-1509